欧盟终裁国产高机反倾销关税:展望国产品牌出海之路

11月5日,欧委会公布了对中国制造并进口到欧盟的高空作业平台征收关税的最终裁决,对湖南星邦、浙江鼎力、常州吉尼、天津JLG分别征收49.3%、23.6%、22.9%和22.5%反倾销关税,对其他配合和不配合反倾销调查的公司分别征收30.2%和49.3%关税。

随着欧盟反倾销关税终裁落地,以及明年特朗普政府外贸政策的不确定性,刚扎根欧美等成熟市场的中国高机制造商面临着巨大的挑战。

全球高机市场

欧美需求稳定增长 市场份额占比超四成

国内市场增幅大幅放缓 国产品牌拓展海外对冲

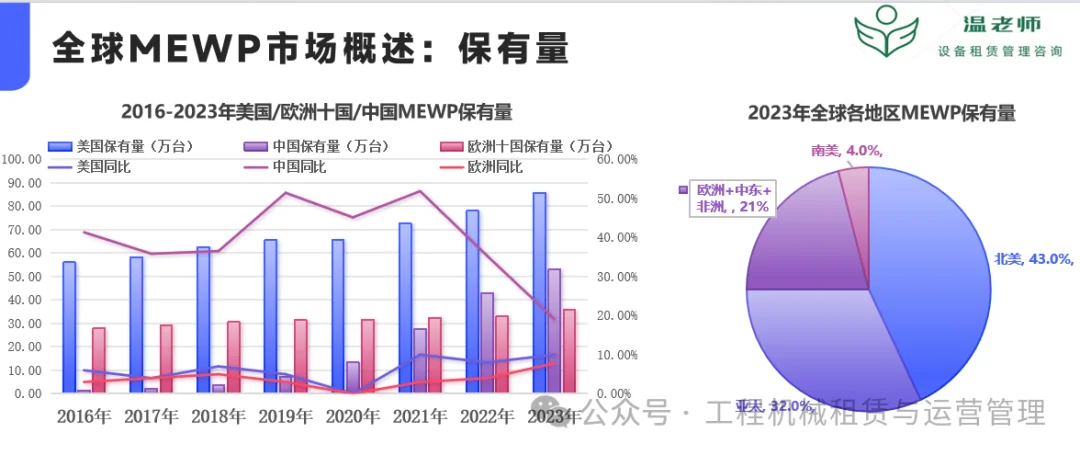

据IPAF报告:2023年全球MEWP租赁市场保有量约230万台,同比增长6.0%;北美约占43.0%,其中美国保有量达86万台,同比增长8.0%;亚太地区约占32.0%,其中我国达53万台,同比增长17.0%;欧洲十国约占16.0%,同比增长5.0%。

2023年,欧美等成熟市场依然保持稳步增长态势,欧美市场保有量占比超60.0%以上。而我国市场保有量增幅持续大幅下滑(2021/2022年同比增幅57.0%和36.0%)

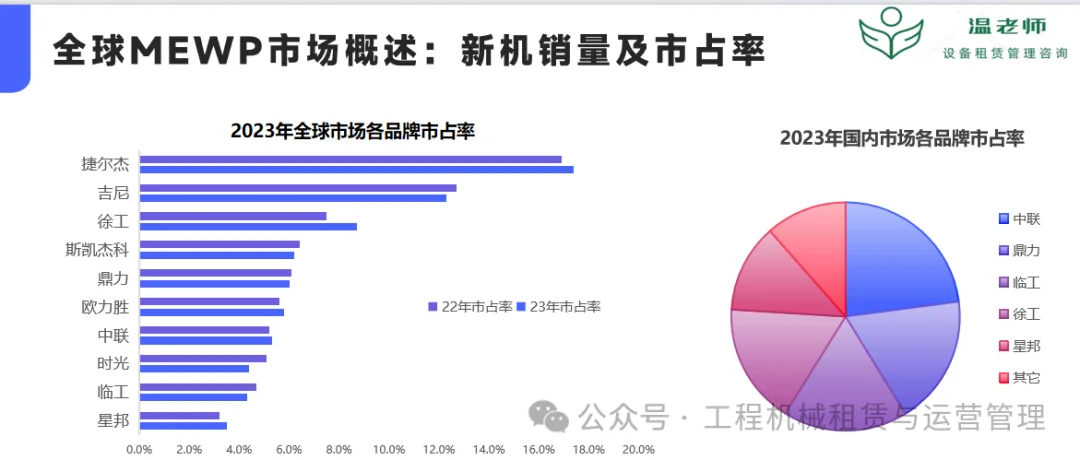

2023年,全球MEWP整机销量约39万台,销售额超百亿美元。全球市占率(销售额)前十强品牌中,五个中国品牌市占率合计27.5%,较22年增长0.8pct,产于中国高机出口约10万台,约占海外市场的45.0%,已经初步在海外市场站稳了脚跟。

2023年,捷尔杰与吉尼两家高机巨头依然占据着30.0%市占率(较2022年略有增长);而加拿大斯凯杰科、法国欧历胜和美国时光等三家国际品牌,凭借着欧美本土化市场的优势,继续保持着超15.0%市占率(较2022年略有下滑)。

近几年来迅速崛起的中国高机品牌更多挤占了欧美二线高机品牌制造商的市场。同时,凭借成熟的电动化技术以及高性价比产品竞争力,逐步蚕食着欧美头部品牌的市场份额。

显然,在这样的全球MEWP市场背景下,欧美等针对产于中国的高机产品和零部件进行双反调查,以及加征双反关税的目的,也就一目了然了!

反倾销关税解读

大门并未完全关死 后续仍有较大变数

详读此次欧委会长达42页的终裁报告,不难理解以上分析结论。

报告显示:欧委会最初并未发现产于中国高机低价倾销的明确证据(这点几家头部国产制造商的海外高毛利率也能证明)。他们是听取了来自欧洲本地的制造商提供的“进一步证据”,同时也听取了中国制造商(猜测是在中国建厂的外资品牌)和其他利益相关者的意见后,做出的终裁决定。

正如欧委会的“不打自招”:“尽管倾销证据有限,但中国设备销售的快速增长是显著的!此项关税旨在保护欧盟国家免受来自中国的移动式高空作业平台的倾销进口。”

不过,细看仲裁内容,“大门并未完全关死”且后续仍有较大变数。

首先,本次反倾销关税主要针对最大高度6米或以上的移动式高空作业平台,以及预组装或准备组装的部分进口,不包括单个零部件和安装在车辆上的人员升降设备。这意味着虽然整机与半成品出口不能避开关税,但依靠零部件进口,在欧洲本地工厂生产组装不在征收范围内,但后续是否会加征进口零部件双反关税,仍未可知。

同时,我个人解读:车载式高空车也没在反倾销关税征收范围内(2023年欧洲十国车载式保有量占比约7.0%)。

其次,虽然有人指责中国制造商在启动双反调查后增加进口补充库存,但是,欧盟委员会决定不征收追溯性关税,因为没有发现中国制造商在欧洲积累库存的证据。但对政府可能向某些中国制造商(尤其是国企)提供补贴的调查仍在进行中,启动关税的确切日期尚未确定,因为最终决定可能取决于欧洲议会及其在其他贸易问题上的潜在谈判。

这意味着,虽然欧委会终裁产于中国高机产品反倾销关税告一段落,但是反补贴调查仍在进行,有可能继续加征反补贴关税。

同时,针对产于中国的高机产品征收双反关税可能被用于后续欧盟与中国在其他贸易问题上的“交易筹码”,以便为其争取更大的贸易利益。

据最新消息:欧洲议会贸易委员会主席贝恩德·兰格(Bernd Lange)在接受采访中透露:“欧盟同中国正接近就取消对华加征的进口电动汽车关税达成解决方案。”

而就一个月前10月29日,欧委会决定对中国电动汽车进口征收为期五年的反补贴关税。分别对比亚迪、吉利、上汽和其他合作制造商征收17.0%、18.8%、35.3%和20.7%反倾销关税,该政策是在欧盟对进口汽车征收10.0%标准关税的基础上加征,定于10月30日生效。

简言之,欧盟针对产于中国的高机反倾销关税,后续仍有较大变数。

双反关税的影响

2022年美国反补贴关税影响有限

2024年欧盟发补贴关税冲击较大

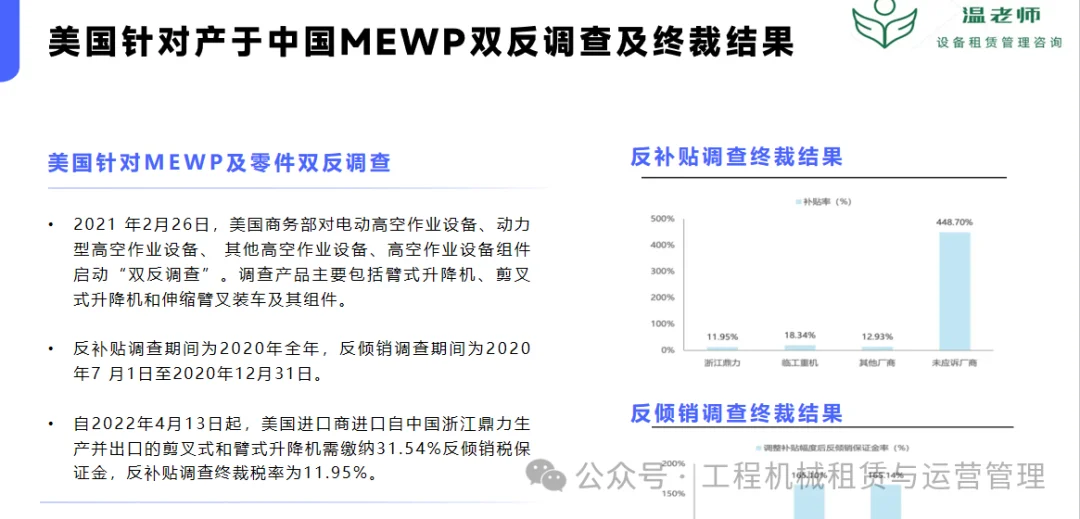

2022年2月,美国商务部对产于中国的包括臂式、剪叉式升降机和伸缩臂叉装车及其组件启动“双反调查”。

并于2022年4月,宣布双反终裁结果:分别对浙江鼎力、临工重机及其他配合品牌征收11.95%、18.34%和12.93%的反补贴关税。

据浙江鼎力财报,2022年三季度单季营收环比下降28.0%,净利率增加2.34pct;四季度单季营收环比增长4.4%,净利润增长5.1pct,2022年海外市场销售毛利率33.7%,较2021年仅减少1.14pct;2023年海外营收增长13.4%,海外市场销售毛利率高达41.7%,较2022年大增近8.0pct。

显然,从浙江鼎力2022、2023年毛利率看,美国此次加征双反关税影响似乎非常有限。当然,随着浙江鼎力出口销量大幅增长,是可以有效对冲12.0%反补贴关税所带来的利润损失的。

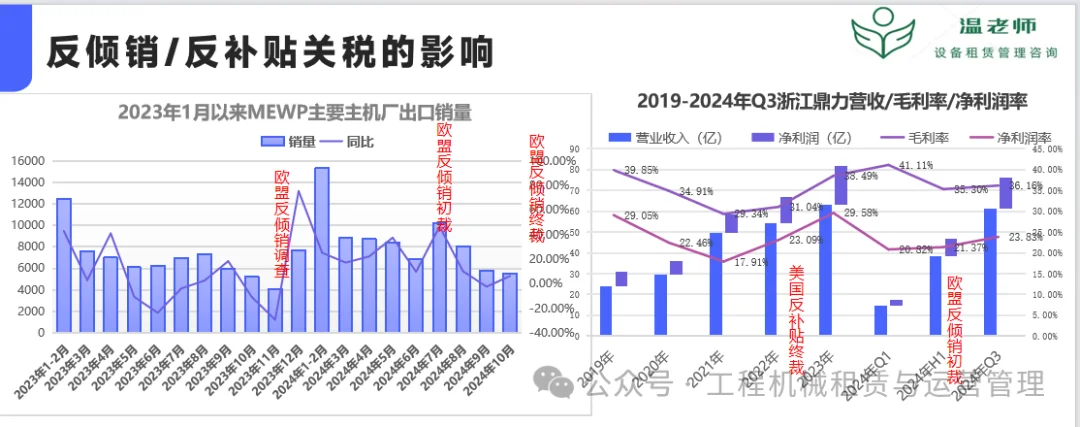

据工程机械协会数据:1-10月份,主要高空作业平台制造商累计出口7.79万台,同比增长20.4%。8月份出口8075台,同比增长10.1%;9月份出口5804台,同比下降2.4%;10月出口5543台,同比(低基数)增长6.3%(2023年同期5213台,同比下降10.6%)。显然,8-10月出口销量有明显的下滑波动。

而据浙江鼎力财报:1-9月份,销售毛利率36.16%,同比减少1.51pct;三季度单季度,销售毛利率37.6%,同比减少6.23pct,环比增加5.79pct。结合其财报5月份并表美国子公司CMEC,三季度单季海外销售毛利率存在一定下调的可能。

显然,七月欧盟初裁14.3~55.3%反倾销关税,对国产高机出口有比较明显的影响。

随着美国大选落幕,2025年特朗普政府极有可能采取更为激进的关税政策,进而掀起逆全球化贸易战( 最新消息,特朗普政府计划加征墨西哥及加拿大20.0%税),国产高机出海之路面临着巨大的挑战!

不同应对模式优劣

新兴国家建厂风险难估 欧美建厂成本难控

海外并购整合难度较高 转港出口可能被堵

2023年,美国高机市场销量近11万台,同比增长14.0%;欧洲市场销量超6万台,同比下降约5.0%;中国市场销量约17万台,同比增长约5.0%。

显然,随着我国高机市场需求持续大幅下滑(1-10月同比下滑34.0%),欧美等成熟市场的战略地位越发重要。

事实上,头部国产高机品牌早已布局全球市场,以应对地缘政治变化可能引发的经营风险。

目前,主要有五种应对模式:

1. 新兴国家投资建厂:如徐工、中联、临工以及星邦在墨西哥投资建厂,杭叉计划在泰国投资建厂;

2. 欧美直接投资建厂:如星邦波兰工厂、临工利物浦自由港建厂;

3、收购/并购欧美企业:如浙江鼎力2016年股权并购意大利Magni(后卖出),2017年并购美国CMEC,4月完成全资收购;2020年并购德国TEUPEN;

4. 转港出口:将货物转至第三方港口后再进入欧美市场;

5. 与租赁商一起拓展海外市场:与宏信建发等头部租赁商共同拓展海外市场;

短期看,以上五种应对模式都可以有效规避双反关税,但是中长期看,均有优劣,且前景不明。

墨西哥建厂符合美国“近岸外包”的战略,但是墨西哥治安较混乱,供应链尚在完善,营商环境一般等因素,使得投资风险较高。同时,墨西哥作为美国最大的贸易伙伴,也极易遭受地缘政治冲击。

就如最新消息称,特朗普政府计划加征加拿大和墨西哥20.0%进口商品税。也有消息称,墨西哥可能迫于美国的压力,将要求在墨西哥建厂的汽车制造商使用本地制造零部件取代中国进口零部件。

东南亚建厂更利于供应链出海,治安及营商环境优于墨西哥,但东南亚本地市场需求非常有限,且泰国似乎不在美国的自贸协议区内。

欧美建厂也许是最好的选择,但是零部件进口一旦受阻的话(被加征双反关税),制造成本控难以控制,威胁到国产品牌性价比的核心竞争力。

从浙江鼎力海外市场拓展经验看,通过并购/收购的欧美企业,不仅能吸纳先进制造技术,更可以利用其本地化的销售网络迅速打开市场。美国和德国两大高机市场显然就是依靠CMEC和TEUPEN销售网络及客户群体而快速拓展的。但是,这依然不能有效规避双反关税的冲击,需要对收购的品牌、渠道及本地化供应链等方面加速深度整合。

近期看特朗普及共和党人发言,转港出口之路恐怕也将逐步封堵。而跟随头部租赁商出海,虽然不失为一种出海策略,但东南亚及中东市场需求相对有限,并且与国内租赁商一起拓展海外市场,其难度及风险可能高于直接贸易出口。

综上所述,五种应对策略各有优劣。对于国产高机制造商来说,如何协同供应链出海或者在海外重新打造供应链体系是最为关键的战略重点。谁能更好地解决海外供应链,谁就能继续“笑傲江湖”!

与其他通过重点布局新兴市场以对冲欧美市场关税冲击的的工程机械产品不同,欧美澳等成熟市场是国产高机品牌必须要拓展且坚守的。

享受到国内市场爆发式增长红利而快速成长,凭借电动化核心技术,以及性价比竞争力刚刚扎根于欧美市场的国产高机品牌,随着全球地缘政治突变,逆全球化贸易战可能持续升级,国产高机制造商的出海之路率先遇到巨大的挑战!

责任编辑:Keyi

买车卖车 养车维修 疑难故障 学大招

扫码加群 BOSS团同行好友等你交流